传统金融环境下,美元与石油价格反向而动,美元升值,石油价格下跌;美元贬值,石油价格上涨。但2010年这种情况只出现了短暂的两次。一次是5月份,当时由于欧债危机等因素,美元大幅升值,原油价格出现暴跌;另一次是11月底,朝韩炮击时间以及爱尔兰二次危机爆发,资金又涌向美元避险,原油价格同样出现了下跌,纽约轻质原油近月期货下跌至接近80美元,但这次的跌幅小得多。其他时间,原油价格与黄金走势都很接近。而在5月份之前以及12月份,原油价格与美元指数一起上涨,原油的货币属性彰显无疑。

2月份,原油价格在美元上涨的压力下—度回落。但此后国际能源机构(IEA)调高了全球需求的预期,加之美国天气寒冷、取暖油需求旺盛以及伊朗等地缘政治风险,让油价迅速止跌回升,并持续震荡上扬, 到5月份原油价格达到年内最高。

5月份,欧洲主权债务危机集中爆发,全球金融市场受到重创,投资者信心大受打击,对全球经济复苏的担忧和恐慌情绪重燃,纷纷将资金撤出原油期货等大宗商品市场,同时买入黄金、美元等避险,而原油市场基本面依旧疲软——美国原油库存尤其是库欣地区原油库存频创新高,国际油价从月初每桶86美元的高位持续暴跌,接连跌破80美元和70美元两大整数关口,继续下探至67美元后才企稳。

虽然全球经济逐渐向好,中国等新兴市场国家石油需求已明显恢复,但发达国家的需求整体仍在下降,下半年石油价格的上涨更多是由于对美国经济增长的乐观预期。

11月初,美联储6000亿美元刺激政策出台,油价震荡上行。随后市场出于对美元升值和中国减少进口原油的担忧,油价出现暴跌,后来,数据显示美国原油库存突然下降,油价才开始止跌回稳。但各国为控制通胀而出台的措施却打击了原油市场,原油价格连续走跌。

美国原油库存情况是美元指数之外原油价格的另一大影响因素。

11月份,欧佩克公布的《石油市场月度报告》中,对2010年和2011年石油需求预测做了上调,预计2010年全球日均石油需求8578万桶,比上年日均需求增长130万桶。预计2011年全球日均石油需求8695万桶,比今年日均需求增长120万桶。欧佩克对石油需求作出上调的原因在于认为世界经济的表现好于预期。

短期来看,由于欧债导致的避险情绪仍然持续,石油等大宗商品仍然承压,但由于库存水平在稳定下降,短期油价应该震荡上行;而在中长期,随着发达经济体特别是美国的经济复苏加速,2011年,油价会迎来持续上涨的一段时期。

而从11和12月份的投机盘来看,管理基金在纽约商品交易所原油期货中持有净多头持续增加,原因是多头合约增加而空头合约减少。

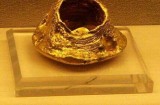

黄金单边上扬

黄金和白银在2010年金融市场的跌宕起伏中,傲然走出了单边上扬的牛市。

截至2010年12月15日,金价比年初上涨约23.2%,白银价格比年初上涨约65.7%。即使在避险资金涌向美元之时,黄金也丝毫没有受到影响——是不是代表美元新时代的来临?有学者认为,为了使美元资产更加安全,美联储似乎刻意让美元带有一丝的“黄金属性”。

根据历史经验,黄金在恶性通胀、低通胀以及金融危机三种不同时期的表现都优于其他资产。这个观点在2010年的黄金市场得到了淋漓尽致的体现。

国际黄金现货市场年初的黄金价格约在1100美元/盎司,截至12月20日最新价为1385美元/盎司,上涨幅度约为26%。

第一季度,由于希腊债务问题爆发以及救市方案的确定,黄金走出了先抑后扬的行情。 这段时间,希腊罢工事件和韩国军舰“天安号”被朝鲜鱼雷击沉,掀起了市场强烈的避险需求,美元汇率大涨,但黄金则是稳中有升。

第二季度是欧元债务危机深化的一季,欧洲多国都被债务的阴云笼罩,金价持续上涨态势,机构普遍做多黄金,SPDR黄金信托基金持续增仓,导致金价创新高。

6月底到7月份是金价调整的时期,这期间由于美国多个经济数据不乐观,市场对美国的担忧占据主流。欧元债务问题有所缓和,黄金价格出现回落。

到了8月份之后, 欧洲债务危机持续恶化,美国和欧洲的数据都很悲观,因此,大宗商品和黄金成了市场的宠儿。通胀预期成了最主要的市场情绪,黄金价格借此一举创下1386美元/盎司的历史新高。

11月之后,黄金则变成了震荡上行。但中国的紧缩政策对黄金价格形成了非常大的打压,期间黄金价格大幅下跌。后来由于于美联储的二次宽松货币政策出台,以及爱尔兰二次债务危机爆发,市场产生避险情绪,以及对流动性过剩的担忧,金价因此再创新高,触及1430点。

黄金开采方面,由于主要金矿减产情况严峻,尽管中国等地区产量在上升,但总体矿产金的供给不会有多增长。而由于对金价继续上涨甚至突破2000点的预期,黄金回收也出现了大幅下滑。

由于美国和欧洲都在以各种形式变相发行货币,新兴市场国家如印度和俄罗斯在国家外汇安全方面做了不少努力。但这些国家外汇黄金化的趋势短时间内难以改变,因此,各国央行实际上是黄金市场的净买家。

而市场上,投资需求正在继续升温。而以流动性过剩和外贸盈余的地区为主要增长力量,如中国。此外每年的工业需求和饰品需求也在快速增长。

因此,黄金仍然是更安全的资产持有方式,黄金价格有望在来年突破2200美元大关。

白银的突出表现

银是一种介于黄金和石油之间的商品。截至2010年12月15日,年内白银的价格上涨了65.7%。大大高于黄金。白银的投资吸引力体现在三个方面:

第一,参照历史数据,黄金与白银的相对价格有跌落态势,经济危机时期,该比价最高为84,而随着经济周期转向,白银成为2010年表现最好的资产之一。

第二,通胀有抬头的迹象,而上世纪70年代的通胀肆虐时期,10年时间白银价格上涨了33倍。未来数年完全有可能复制这一奇迹。

第三,白银是消耗型的,且很少回收,工业领域的需求又在不断扩大。而供应又依赖于其他金属,有一种刚性。因此从供给和需求角度,白银价格仍然会继续上涨。

因此,白银在未来数年可能是比黄金更加安全和高效的投资品种。

本网的文章和图片来源于Internet,当权利人发现在中国珠宝网生成的链接所指向的第三方网页的内容侵犯其著作权时,请权利人向珠宝网发出“权利通知”,中国珠宝网将依法采取措施移除相关内容或屏蔽相关链接。 联系邮箱:1765687@QQ.com

第五届番禺珠宝文化节 11月26日开幕

第五届番禺珠宝文化节 11月26日开幕 英国斯塔福德郡北发现4件铁器时代的黄金珠

英国斯塔福德郡北发现4件铁器时代的黄金珠 2007猪年生肖金条制造全过程

2007猪年生肖金条制造全过程 山东黄金创新演绎「守护天使」成就金饰典范

山东黄金创新演绎「守护天使」成就金饰典范 美叙战火是中美贸易阴云或是黄金价格重燃

美叙战火是中美贸易阴云或是黄金价格重燃 苏州:国际金价创新高带旺苏城黄金市场

苏州:国际金价创新高带旺苏城黄金市场 黄金首饰消费警示:购买黄金首饰要看标签印

黄金首饰消费警示:购买黄金首饰要看标签印 科普小知识-带你揭开黄金起源之谜

科普小知识-带你揭开黄金起源之谜 奥运“金娃”出招远 达50多套品种

奥运“金娃”出招远 达50多套品种 全球奢侈腕表巨头纷纷试水电商

全球奢侈腕表巨头纷纷试水电商 2019年“5G黄金”横空出世,它跟5G网络没半点关系,它会给我们带

2019年“5G黄金”横空出世,它跟5G网络没半点关系,它会给我们带 高贵典雅的婚戒选玫瑰金材质有什么好?

高贵典雅的婚戒选玫瑰金材质有什么好? 第五届广州番禺珠宝文化节(2018)开幕式于11月26日隆重举行

第五届广州番禺珠宝文化节(2018)开幕式于11月26日隆重举行 如何保养黄金首饰

如何保养黄金首饰 阿富汗国家博物馆藏珍宝展|装饰了绿松石的黄金项链

阿富汗国家博物馆藏珍宝展|装饰了绿松石的黄金项链 DPA和Lakme时装周推广天然钻石

DPA和Lakme时装周推广天然钻石 DTC钻石真爱无极限创意大赛启动

DTC钻石真爱无极限创意大赛启动 CIBJO主席等嘉宾将出席“钻石的未来”专题讨论会

CIBJO主席等嘉宾将出席“钻石的未来”专题讨论会 从钻石到钻戒的发展历程 是从古至今爱情的时尚风标!

从钻石到钻戒的发展历程 是从古至今爱情的时尚风标! 钻石开采商发现100.83CT钻石

钻石开采商发现100.83CT钻石 中国正在酝酿打造铂金投资生态环境

中国正在酝酿打造铂金投资生态环境 中国燃料电池推广将催生50万盎司铂金市场

中国燃料电池推广将催生50万盎司铂金市场 世界铂金投资协会:2019年金价将会上涨

世界铂金投资协会:2019年金价将会上涨 铂金APP香铂铂发布会 开启铂金“F2C”销售模式

铂金APP香铂铂发布会 开启铂金“F2C”销售模式 铂金或成投资“黑马” 商业银行助力加码

铂金或成投资“黑马” 商业银行助力加码 AU750价格比起PT950要更实惠的多

AU750价格比起PT950要更实惠的多 涨疯了!现货钯金16年来首超黄金飙至1259 机构预测明年将暴跌?

涨疯了!现货钯金16年来首超黄金飙至1259 机构预测明年将暴跌? 现在或是获利钯金的好时机

现在或是获利钯金的好时机 白色配饰 瑰丽呈现

白色配饰 瑰丽呈现 美国对俄罗斯制裁升级,钯金创最大单日涨幅

美国对俄罗斯制裁升级,钯金创最大单日涨幅